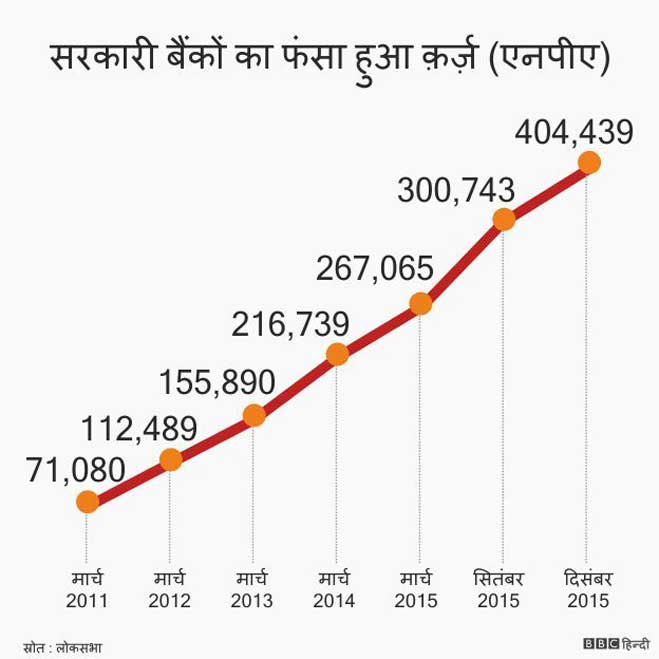

इंडिया स्पेंड के एक विश्लेषण के मुताबिक़ यह फंसा हुए कर्ज़ - जिसे बैंकिंग की भाषा में नॉन-पर्फामिंग असेट्स (एनपीए) कहा जाता है, 4।04 लाख करोड़ रुपए तक पहुंच गया है। अगर मार्च 2011 के स्तर से तुलना करें तो 450% की बढ़ोतरी।

प्राइवेट क्षेत्र के बैंकों में भी एनपीए की समस्या है लेकिन उनके फंसे हुए कर्ज़ सार्वजनिक क्षेत्र के बैंकों के मुकाबले आधे हैं, जो कुल कर्ज़ का 73% है।

इंडिया स्पेंड बार-बार कहता रहा है कि भारतीय बैंकिंग का एनपीए उनकी कुल पूंजी से अधिक हो गया है।

संपादक और स्तंभकार टीएन नैनन ने हाल ही में बिज़नेस स्टैंडर्ड अख़बार में लिखा कि इससे नए व्यावसायों के लिए कर्ज़ देने की उनकी क्षमता प्रभावित हुई है। इन फंसे हुए कर्ज़ों का बोझ अंततः भारतीय करदाता पर ही पड़ता है, जो सरकार के नियंत्रण वाले सरकारी बैंकों के अंतिम गारंटर हैं।

बैंक संकट पर वो लिखते हैं, "तो क्या किया जा सकता है? आसान विकल्प यह है कि आपके टैक्स का और पैसा लेकर इन्हीं बैंकों को तश्तरी में सजा कर दे दिया जाए। सरकार उन्हें 2।4 लाख करोड़ रुपए देने की बात कर रही है। इसका अर्थ यह हुआ कि हर परिवार पर, चाहे वह ग़रीब हो या अमीर, उस पर 10 हज़ार रुपए का बोझ पड़ेगा।"

वो लिखते हैं, "वस्तुतः सूची में शामिल 24 में से 19 बैंकों के शेयर उनके अंकित मूल्य के आधे पर हैं, कुछ पर तो 75 फ़ीसदी की छूट चल रही है। साफ़ है कि निवेशकों को अब भी लगता है कि इन बैंकों के खाते काल्पनिक हैं।"

वस्तुतः सार्वजनिक बैंकों की समस्याग्रस्त और औसत से नीचे पूंजी उससे अधिक है जो एनपीए डाटा से पता चलती है।

समस्याग्रस्त कर्ज़+फंसे हुए कर्ज़ = 8 लाख करोड़ रुपए।

ऐसे बहुत से कर्ज़ हैं जिन्हें पुनर्गठित कर दिया गया है, जिसका अर्थ यह है कि कर्ज़दार को उसका भुगतान करने के लिए अधिक समय मिलता है। कई बार तो ब्याज दर भी कम कर दी जाती है, क्योंकि कर्ज़दार भुगतान की मूल शर्तों का पालन नहीं कर पाता या नहीं करना चाहता।

भारत के सार्वजनिक क्षेत्र के बैंकों के दिए कुल कर्ज़, जो करीब 8 लाख करोड़ रुपए है, का एनपीए और पुनर्गठित पूंजी का संयुक्त स्तर 14 फ़ीसद है - या सात में एक रुपया है। जोखिम में आई यह राशि ओमान, श्रीलंका और म्यांमार के सकल घरेलू उत्पाद (जीडीपी) से ज़्यादा है।

अगस्त 2015 में जब वित्त मंत्री अरुण जेटली ने यह संदेश दिया कि घबराने की कोई ज़रूरत नहीं है, तब उनके लिए भी यह एक बड़ी समस्या हो गई थी।

सरकार और रिज़र्व बैंक ऑफ़ इंडिया ने वित्त वर्ष की कई चौथाई में इस समस्या पर क़ाबू पाने कोशिश की।

पिछले साल के बजट से ठीक पहले जारी आर्थिक सर्वेक्षण 2014-15 में बढ़ते एनपीए को एक बड़ी समस्या माना गया और आरबीआई को इस पर क़ाबू पाने के प्रयास करने को कहा गया, जिनमें फंसे हुए कर्ज़ों की सूचना देने के लिए सख़्त दिशा-निर्देश भी शामिल थे।

सूचना देने का सख़्त दिशा-निर्देश भी एनपीए के बढ़ते स्तर के लिए ज़िम्मेदार हैं, क्योंकि पहले जिन कर्ज़ों को अकाउंट स्टेटमेंट में ज़ाहिर नहीं किया जाता था उन्हें भी फंसे हुए कर्ज़ों की तरह दिखाया जाने लगा।

आरबीआई कर्ज़ों के फंस जाने की तीन वजहें बताता है - वास्तविक व्यावसायिक वजहें, ग़लत व्यावसायिक फ़ैसले और अक्षमता और ख़राब प्रबंधन।

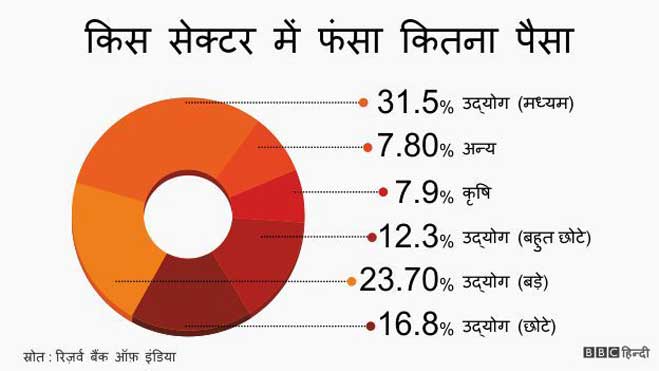

क़रीब 85 फ़ीसद पिटी हुई पूंजी औद्योगिक क्षेत्र से है। ज़्यादातर प्रमुख क्षेत्रों जैसे कि लोहा और स्टील, आधारभूत ढांचा, इंजीनियरिंग, निर्माण, कपड़ा और जहाज़ निर्माण से हैं। ये सभी भारत की औद्योगिक मंदी से प्रभावित हैं।

फंस गए कुछ बड़े कर्ज़ों में निम्न शामिल हैं:

- एबीजी शिपयार्ड: 11,000 करोड़, पुनर्गठित किया गया और फिर एनपीए बन गया।

- भारती शिपयार्ड: 8,500 करोड़ रुपए।

- गैमन इंफ़्रास्ट्रक्चर: 15,000 करोड़ रुपए।

- इलेक्ट्रोस्टील स्टील्स: 9,600 करोड़ रुपए।

आम धारणा के विपरीत सभी कर्ज़ धोखे या राजनीतिक प्रभाव की वजह से नहीं फंसते हैं। उदाहरण के लिए ऊपर दिए गए चार उदाहरण वास्तविक पूंजी के साथ काम कर रही कंपनियों के हैं।

ये एक से ज़्यादा वजहों के चलते फंस गई हैं, जिनमें ख़राब आर्थिक परिस्थितियां और उनकी पूंजी और लाभ की तुलना में ऊंचे स्तर का कर्ज़ शामिल है।

कुछ मामलों में भूमि-अधिग्रहण विवाद, स्थानीय स्तर पर विरोध या पर्यावरणीय अनुमति के चलते परियोजनाएं अटक गई हैं। यह विशेषकर पनबिजली क्षेत्र में हुआ है, जिसकी करीब सभी परियोजनाएं समय से पीछे चल रही हैं।

बहुत से फंसे हुए या समस्याग्रस्त कर्ज़ कुप्रबंधन और शायद व्यावसाय से अतिरिक्त उम्मीद का परिणाम होते हैं, जैसे कि विजय माल्या की निष्क्रिय किंगफ़िशर एयरलाइन्स, जिसे बैंकों के 4,000 करोड़ रुपए देने हैं।

इसका अर्थ यह नहीं है कि धोखाधड़ी नहीं होती। विन्सम डायमंड्स, डेक्कन क्रॉनिकल होल्डिंग्स और सूर्या विनायक इंटस्ट्रीज़ जैसे कर्ज़दार बहुत बड़े पैमाने पर कर्ज़ चुकाने से चूक गए हैं। इन्होंने बहुत कम वास्तविक पूंजी और निवेश के बिना ही सार्वजनिक क्षेत्र के बैंकों से कई हज़ार करोड़ रुपए का कर्ज़ ले लिया था।

भारत की बैंकिंग की संस्कृति जो प्रभावशाली कर्ज़दारों को कर्ज़ चुकाने में चूकने के बावजूद बच निकलने देती है। इसकी ओर आरबीआई गवर्नर रघुराम राजन ने जनवरी में ध्यान खींचा था।

आरबीआई कर्मचारियों को लिखे एक ईमेल में उन्होंने लिखा, "हम ग़लत करने वालों को तब तक सज़ा नहीं देते जब तक वह छोटा और कमज़ोर न हो। कोई भी अमीर और अच्छे संबंधों वाले, ग़लत काम करने वाले को नहीं पकड़ना चाहता, जिसकी वजह से वह और भी ज़्यादा का नुक़सान करते हैं। अगर हम टिकाऊ मज़बूत वृद्धि चाहते हैं तो दंडाभाव की इस संस्कृति को छोड़ना होगा।"

बैंकिंग व्यवस्था पर फंसे हुए कर्ज़ की बढ़ती मात्रा के दो प्रभाव पड़ते हैं।

पहला तो करदाता को इसे चुकाना पड़ता है। बैंक जमाकर्ताओं से पैसा लेते हैं और कर्ज़ देते हैं। अगर कोई कर्ज़दार कर्ज़ नहीं चुका पाता तो बैंक इस कमी को अपनी पूंजी और लाभ से पूरा करते हैं।

अगर किसी बैंक के कर्ज़ फंस जाते हैं तो इसके शेयरधारकों को इसका नुक़सान होता है। भारत के सार्वजनिक क्षेत्र के बैंकों का स्वामित्व सरकार के पास है और इसलिए इन फंसे हुए कर्ज़ों की कीमत सरकार और करदाताओं को चुकानी पड़ती है।

दूसरे फंसे हुए कर्ज़ आर्थिक गतिविधियों को धीमा कर देते हैं। बैंक कंपनियों को अपने लाभ बढ़ाने और अपनी पूंजी को बढ़ाने के लिए कर्ज़ देते हैं।

फंसे हुए कर्ज़ों की बड़ी मात्रा बैंक की पूंजी को कम करती है, उनकी बढ़ने की क्षमता को घटाती है और बैंक की कर्ज़ देने की क्षमता को कम करती है, अर्थव्यवस्था की गति को धीमा करती है।

निजी क्षेत्र के बैंकों के भी कर्ज़ फंसते हैं लेकिन उनकी समस्या सार्वजनिक क्षेत्र के बैंकों के मुकाबले बहुत कम है। फंसे हुए कर्ज़ों के मामले में सबसे ख़राब स्थिति वाले निजी बैंक भी सबसे अच्छी स्थिति वाले सरकारी बैंकों से बेहतर हालत में हैं।

आरबीआई के आंकड़ों के मुताबिक़ भारत के निजी क्षेत्र के बैंकों के कुल समस्याग्रस्त कर्ज़ उनके कुल बकाया कर्ज़ों का 6।7 फ़ीसदी हैं जबकि सरकारी बैंकों का यह प्रतिशत 14 फ़ीसदी है।

निजी क्षेत्र के बैंकों का एनपीए स्तर लगातार नीचे रहा है। दिसंबर, 2015 में ख़त्म हुई वित्त वर्ष की चौथाई में बहुत से निजी बैंकों, जैसे कि एचडीएफ़सी बैंक, इंड्सइंड बैंक और यस बैंक का एनपीए एक फ़ीसदी से भी कम रहा है।

सबसे ख़राब स्थिति वाले निजी बैंक जैसे कि आईसीआईसीआई और फ़ेडरल बैंक भी सबसे अच्छा करने वाले सार्वजनिक बैंकों से बेहतर हैं।

(अमित भंडारी मीडिया, शोध और वित्त क्षेत्र के पेशेवर हैं। उनके पास आईआईटी बीचयू से बीटेक और आईआईएम अहमदाबाद से एमबीए की डिग्री है।)

Interesting News inextlive from Interesting News Desk